No primeiro trimestre de 2024, a Vivo teve resultados positivos. Eles registram muitos clientes, especialmente no celular, com 100 milhões de acessos móveis. Eles também estão crescendo na internet de fibra, com mais casas conectadas e um aumento no valor médio gasto pelos clientes.

A receita da empresa está aumentando mais do que a inflação, especialmente graças aos serviços móveis. Eles também estão ganhando mais dinheiro com internet fixa, principalmente com fibra óptica.

O lucro antes de despesas e impostos (EBITDA) também aumentou, e a Vivo está conseguindo manter um bom controle sobre seus custos.

No geral, eles tiveram um lucro líquido de R$ 896 milhões no primeiro trimestre de 2024, o que é um aumento em comparação ao ano anterior. Eles também estão recompensando seus acionistas, pagando juros sobre o dinheiro investido e planejam continuar fazendo isso nos próximos anos.

Principais destaques da Vivo neste trimestre

Além do que já foi mencionado acima, a Vivo também destacou alguns pontos importantes que são destaques do trimestre para a companhia:

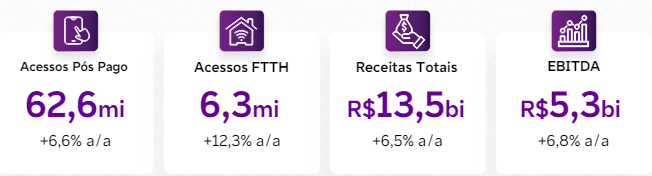

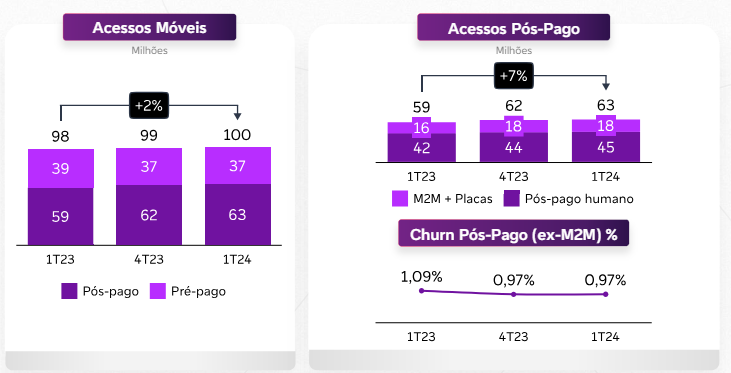

- Base de clientes: 113 milhões de acessos, sendo 100 milhões móveis.

- Segmento pós-pago: Adição de 3,9 milhões de acessos, ARPU de R$ 51,2 (+6,8% a/a), churn de 0,97%.

- Liderança em fibra: 26,8 milhões de casas passadas (+10,0% a/a), 6,3 milhões de domicílios conectados (+12,3% a/a), ARPU de R$ 91,4 (+2,0% a/a).

- Receita líquida: Crescimento de +6,5% a/a, com destaque para serviço móvel (+9,3% a/a) e FTTH (+14,7% a/a).

- EBITDA: Aumento de +6,8% a/a, margem de 39,0% (+0,1 p.p a/a).

- Fluxo de Caixa Operacional: R$ 3.403 milhões (+4,5% a/a), margem de 25,1% em relação à receita líquida.

- Investimentos: R$ 1.874 milhões (+11,2% a/a), 13,8% das receitas.

- Lucro líquido: R$ 896 milhões (+7,3% a/a).

- Remuneração aos acionistas: R$ 2.190 milhões em juros sobre capital próprio até abril de 2024, mais R$ 1.500 milhões em redução de capital em julho de 2024, e R$ 53 milhões em recompras de ações até o momento, totalizando R$ 3.743 milhões em remuneração aos acionistas no ano. Intenção de distribuir 100% do lucro líquido de 2024 a 2026.

Rede móvel

A Vivo teve um aumento na Receita de Serviço Móvel (RSM) de 9,3% em relação ao ano anterior, principalmente devido ao crescimento de 11,4% na Receita de Pós-pago, que agora representa 82,7% da RSM.

Esse crescimento é atribuído ao aumento da base de clientes, reajustes de preço e baixa taxa de cancelamento. A Receita de Pré-pago teve uma pequena queda de 0,1% devido à migração para planos de controle, o que beneficia a receita total.

O gasto médio por usuário (ARPU) no pré-pago aumentou 5,8%, enquanto a taxa de cancelamento diminuiu 1,0 ponto percentual. A venda de eletrônicos, incluindo smartphones compatíveis com 5G, contribuiu para um aumento de 3,1% na Receita de Aparelhos e Eletrônicos em comparação com o mesmo período do ano anterior.

Rede fixa

No primeiro trimestre de 2024, a Vivo apresentou um aumento na Receita Líquida Fixa de 1,6% em relação ao ano anterior, destacando-se o crescimento de 14,7% na Receita de FTTH (fibra óptica), impulsionado pelos investimentos em expansão de rede. O ARPU (receita média por usuário) de FTTH também aumentou em 2,0%, atingindo R$ 91,4.

A rede de FTTH foi expandida para 2,4 milhões de novos domicílios, conectando 697 mil novos clientes em sete novas cidades. O desempenho em FTTH foi influenciado pela oferta convergente Vivo Total, que representou a maioria das adições de clientes.

Além disso, a Receita de Dados Corporativos, TIC e Serviços Digitais cresceu 3,5%, com destaque para as receitas de B2B Digital, que aumentaram 8,4%.

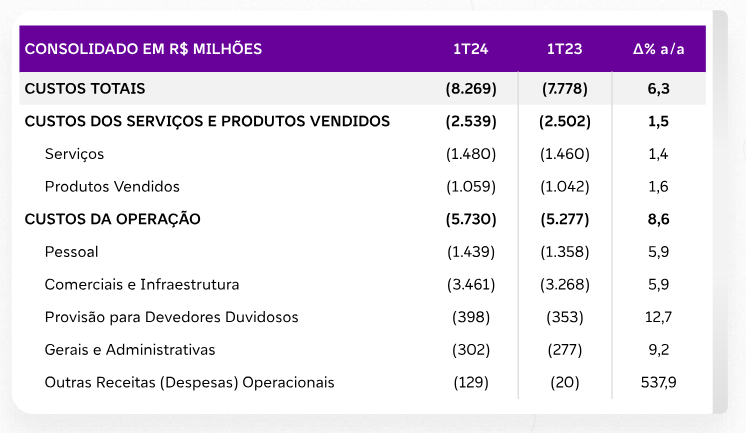

Custos

A companhia registrou um aumento de 6,3% nos Custos Totais, excluindo depreciação e amortização, totalizando R$ 8.269 milhões. Este aumento foi impulsionado pelo crescimento de 1,5% nos Custos dos Serviços e Produtos Vendidos, devido ao aumento das receitas com serviços digitais e venda de eletrônicos. Os Serviços aumentaram 1,4%, enquanto os Produtos Vendidos cresceram 1,6% em relação ao mesmo período do ano anterior.

Os Custos da Operação cresceram 8,6%, atribuídos principalmente ao impacto da inflação e às maiores despesas relacionadas à atividade comercial. O aumento de 5,9% nos Custos com Pessoal foi influenciado pelo reajuste anual de salários e benefícios. Os Custos Comerciais e de Infraestrutura aumentaram 5,9%, devido à intensificação da atividade comercial, crescimento da base de clientes e aumento das despesas com publicidade.

A provisão para devedores duvidosos cresceu 12,7% em relação ao ano anterior, totalizando R$ 398 milhões no primeiro trimestre de 2024. Este controle reflete a priorização dos clientes no pagamento de conectividade e as ações de crédito e cobrança da empresa. As Despesas Gerais e Administrativas aumentaram 9,2%, principalmente devido a maiores despesas com serviços terceirizados.

Outras receitas (despesas) operacionais apresentaram uma despesa de R$ 129 milhões, principalmente devido a um menor nível de recuperação tributária e menores vendas de materiais de rede inutilizados em comparação com o primeiro trimestre de 2023.

EBITDA e mais

A tele registrou um EBITDA (resultado antes de juros, impostos, depreciações e amortizações) de R$ 5.277 milhões, um aumento de 6,8% em relação ao mesmo período do ano anterior, com uma margem EBITDA de 39,0%.

Esse desempenho foi impulsionado pelo crescimento da Receita de Serviço Móvel em 9,3% ao ano, além do controle de custos.

A Depreciação e Amortização aumentou 3,3% devido aos investimentos recentes.

O Resultado Financeiro apresentou uma despesa de R$ 687 milhões, um aumento de 4,5% devido a maiores despesas com variações monetárias e cambiais.

O Lucro Líquido atingiu R$ 896 milhões, um aumento de 7,3% em relação ao ano anterior, impulsionado pelo crescimento sólido do EBIT.

Investimentos e Fluxo de Caixa Livre

Os investimentos totalizaram R$ 1.874 milhões, um aumento de 11,2% em relação ao ano anterior. Esse montante corresponde a 13,8% da Receita Operacional Líquida do trimestre, um aumento de 0,6 pontos percentuais em comparação com o ano anterior. Os investimentos foram principalmente destinados ao fortalecimento da rede móvel, incluindo a expansão da cobertura 5G em 181 municípios, abrangendo cerca de 47% da população brasileira, e à ampliação da rede de fibra.

Já sobre o Fluxo de Caixa Livre pós-pagamento de leasing registrou R$ 2.380 milhões, representando uma redução de 24,0% em relação ao mesmo período do ano anterior. Essa diminuição foi principalmente atribuída à menor variação do capital circulante, influenciada pela compensação de créditos tributários de R$ 492 milhões no primeiro trimestre de 2023, bem como pelos maiores investimentos e pagamentos de impostos e leasing. No entanto, esse impacto foi parcialmente mitigado pelo crescimento de 6,8% do EBITDA.

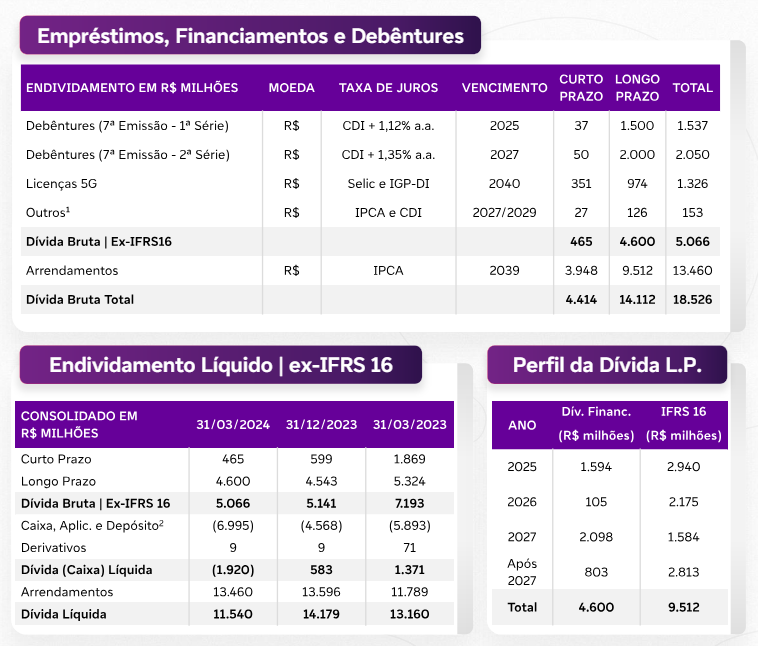

Informações sobre endividamento

Sobre este tópico a companhia afirma que reduziu a dívida bruta em 30% em relação ao ano anterior, chegando a R$ 5.066 milhões no primeiro trimestre de 2024.

Isso se deveu principalmente à conclusão da aquisição de ativos móveis da Oi e ao pagamento de empréstimos em moeda estrangeira, além das parcelas das licenças 5G em 2023. Toda a dívida bruta da empresa está em moeda nacional.

O caixa líquido, considerando caixa, aplicações e derivativos, foi de R$ 1.920 milhões em março de 2024. Incluindo o efeito dos arrendamentos, a dívida líquida alcançou R$ 11.540 milhões ao final do mesmo período.

Ambiental, Social e Governança

A empresa relata no documento trimestral, já na próximo ao final do relatório, que tem uma estratégia de Responsabilidade Corporativa baseada em seis pilares e mais de 100 indicadores no Plano de Negócio Responsável (PNR), aprovado pelo Conselho de Administração. Eles se concentram em crescimento sustentável, ética e integridade, alinhados com os Objetivos de Desenvolvimento Sustentável (ODS).

Na frente ambiental, eles geraram receitas significativas através de soluções para eficiência energética e climática. Também investem em educação, oferecendo bolsas e programas para jovens e mulheres, além de promover a diversidade étnico-racial e de gênero em seus programas de estágio e aprendizagem.

A Vivo afirma que é reconhecida por sua reputação corporativa, classificando-se entre os 20 melhores no Brasil. Eles também receberam prêmios por suas iniciativas sustentáveis e de diversidade, como o Pacto Global da ONU e o Great Place to Work.

Esses esforços são parte de uma abordagem integrada que aborda questões sociais, ambientais e de governança.